Компания выдала аванс поставщику

Частая практика, когда поставщик требует предоплату за предстоящую поставку. Между предоплатой и поставкой может пройти достаточно длительное время. Для компании это отвлечение денежных средств из оборота. В этой ситуации есть один незаметный плюс, если наш контрагент как и наша организация является плательщиком НДС. После получения аванса, поставщик обязан выставить счет-фактуру на аванс. Мы не обязаны регистрировать этот счет-фактура к вычету, за это нас наказать не могут, но это наше ПРАВО принять ее к вычету и тем самым заплатить меньшую сумму налога. После завершения сделки полученный ранее счет-фактура на аванс надо будет восстановить к уплате. Рассмотрим далее, как эти операции отразить в небе.

1. Аванс

Оплата поставщику оформляется расходным денежным документом по банку или кассе с типом операции "Оплата поставщику".

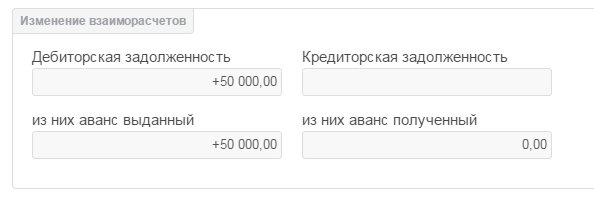

Определить аванс мы можем двумя способами: либо мы знаем, что ранее с данным поставщиком мы не работали, либо в денежном документе в блоке "Изменение взаиморасчетов" видно увеличение дебиторской задолженности в части выданного аванса.

В этом случае вверху документа появляется кнопка "Счет-фактура на аванс". В данной ситуации мы не можем сразу оформить счет-фактуру на аванс после оплаты, так как оформляем ее не мы. Он должен быть зарегистрирован после получения оригинального документа от контрагента.

Оформление счета-фактуры без документа-оригинала чревато вводом недостоверных данных и, соответственно, после сдачи отчета по НДС это грозит письмом-требованием разъяснений от ИФНС.

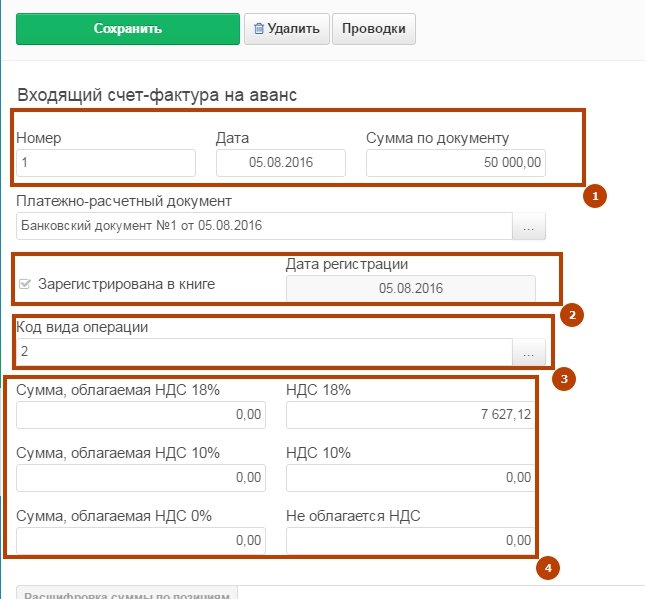

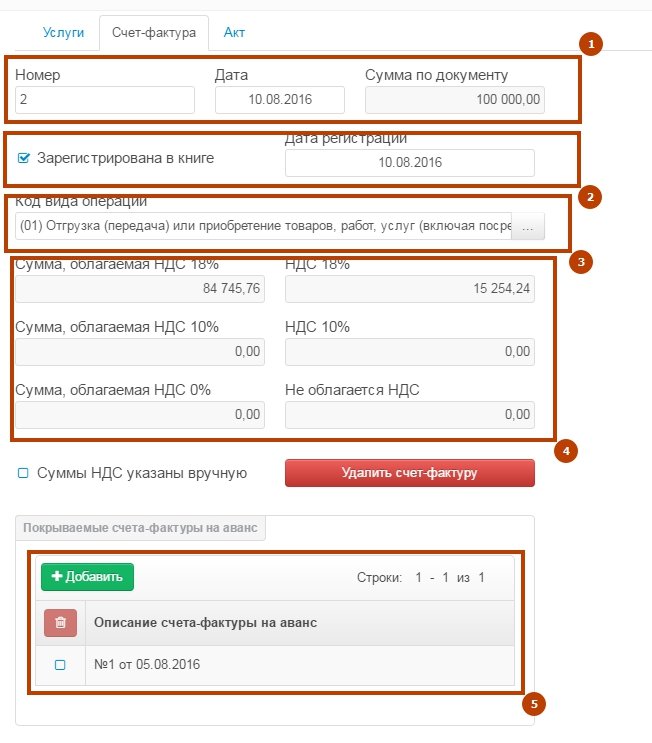

Как только счет-фактура получен от контрагента, следует открыть денежный документ, по которому был перечислен аванс, и нажать на кнопку "Счет-фактура на аванс". В новом окне заполнить правильно номер и дату полученного счета-фактуры (1), указать что он зарегистрирован в книге и дату регистрации (обычно это дата самого счета-фактуры). Код вида операции должен быть равен "02", (3) так как это предоплата за предстоящие товары и услуги. Проверьте правильно ли указаны суммы НДС по ставкам (4), поля "Сумма, облагаемая НДС ... " остаются незаполненными.

После оформления счета-фактуры на аванс, будут сформированы проводки (кнопка "Проводки").

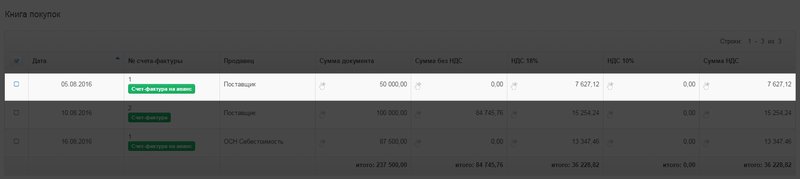

Сделана запись в книге покупок и НДС принят к вычету из бюджета.

2. Зачет аванса

Через определенный период контрагентом были оказаны услуги/ переданы товары и предоставлены документы по сделке.

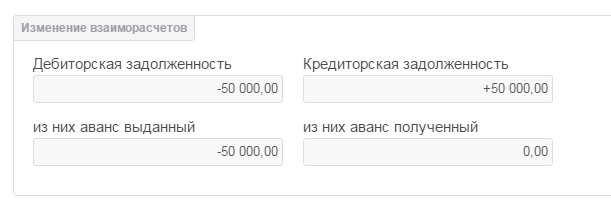

Эти документы нужно ввести в учетную систему. Мы знаем что у нас был аванс по данной сделке, поэтому нам нужно восстановить НДС по полученному счету-фактуре на аванс. Подсказку о сумме и факте аванса можно получить из блока "Изменение взаиморасчетов": если происходит уменьшение дебиторской задолженности в части аванса выданного. При зачете выданного ранее аванса виден следующий результат.

При оформлении документа покупки необходимо указать, что ранее был получен счет-фактура на аванс, если этого не сделать, то вычет по НДС будет задвоен. Документ оформляется следующим образом: во вкладке "счет-фактура" документа "Покупка запасов"/ "Поступление услуг" сначала необходимо заполнить реквизиты основного счета-фактуры указать номер и дату (1), поставить галочку "зарегистрирована в книге" и указать дату (2), код вида операции (3) и проверить правильность сумм облагаемых НДС и сумм НДС по ставкам (4). В блоке "Покрываемые счета-фактуры на аванс" (5) нужно добавить счета-фактуры на аванс, которые были получены ранее, в рамках этой покупки. Сумма покрываемых счетов-фактур не может быть больше основного счета-фактуры.

Будут формированы проводки по восстановлению НДС по каждой покрываемой счет-фактуре на аванс (Кнопка "проводки" в документе счет-фактура).

Сделаны записи в книгу покупок и книгу продаж. Все операции оформлены.

3. Записи в книге покупок и книге продаж

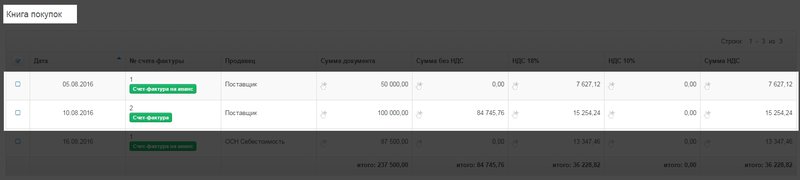

В результате эти операций в книге покупок должно появиться 2 записи:

- Принят к вычету НДС по выданному авансу на дату полученного счета-фактуры на аванс

- Принят к вычету НДС по сделке на дату оформления сделки и получения основного счета-фактуры

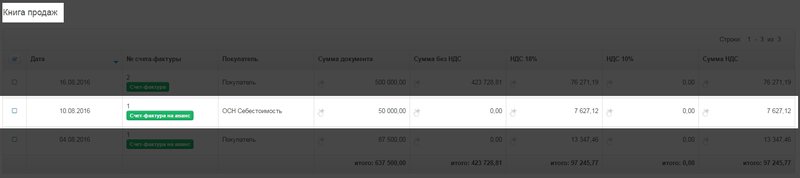

В книге продаж

- Восстановлен к уплате НДС по ранее полученному счету-фактуре на дату регистрации основного счета-фактуры